事例で、税務署が海外相続財産の申告漏れを把握したきっかけは、被相続人Aの海外送金に関する国外送金等調書と考えられます。国外送金等調書は、100万円超の海外送金について、日本の金融機関から税務署に提出される書類です。本調書には①送受金者 ②通貨・金額 ③仕向・被仕向金融機関名 ④口座名義人 ⑤口座番号 ⑥送受金理由 が記載されます。

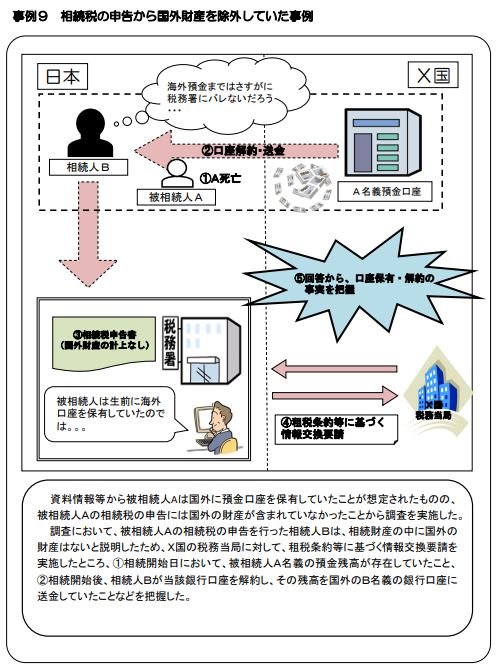

出所:平成31年1月公表「国際戦略トータルプラン」に基づく具体的な取組状況 (平成31年1月版)

本事例で、税務署が海外相続財産の申告漏れを把握したきっかけは、被相続人Aの海外送金に関する国外送金等調書と考えられます。国外送金等調書は、100万円超の海外送金について、日本の金融機関から税務署に提出される書類です。本調書には①送受金者 ②通貨・金額 ③仕向・被仕向金融機関名 ④口座名義人 ⑤口座番号 ⑥送受金理由 が記載されます。

税務署は本調書をデータベース化して、これらの情報を精査したうえで、相続税等の実地調査に臨みます。そのため、税務調査となった場合は、被相続人の海外口座の存在が把握されている前提で、調査対応の準備を行なうのがよいかと思います。なお、被相続人に限らず、相続人の口座からの海外送金も事前に精査されていますので、この点から海外相続財産の申告漏れを把握されるケースもあります。

また、相続人が、被相続人の相続発生日における海外口座残高が記載されたステートメントを保有しておらず、相続財産の申告漏れ額が確定できないケースもよくあります。その場合、税務署は相続人に海外金融機関に対してステートメントの再発行を依頼するよう要請します。通常、海外金融機関はおおよそ5年間の口座情報を保管しているからです。

税務署からの要請にも関わらず、相続人が海外金融機関に再発行の依頼しない場合、想定される申告漏れ額にもよりますが、通常、税務署は海外口座がある国の税務当局に租税条約等に基づく情報交換要請を行ない、口座情報の調査を依頼します。

租税条約等に基づく情報交換要請は、相手国によって情報入手までの期間が異なり、入手まで1年超となるケースもあります。この場合、一旦、税務調査は終了し、税務署が情報を入手次第、再調査が実施される流れとなります。

*************************************************************************************************

当コラムは2019年5月現在の税制に基づいて作成しており、読者の皆様のご理解を深めるために内容を簡素化している場合がございます。また、具体的な状況によって課税関係が変わる可能性がありますので、記載情報に基づいて行動される前に、弊所までご相談して頂ければと思います。