7月から税務署の新事務年度が始まり、お尋ねや税務調査が本格化し始めました。それに伴い、外資系企業の方からストック・オプションやRSUなどに関する税務署対応のご依頼を頂く機会が増えております。

そこで今回はどのような場合に申告が必要となるか、また、申告漏れがあった場合どのように対応するかのがよいかを解説いたします。

目次

1.申告が必要となる方

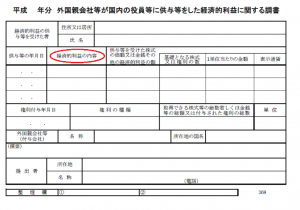

平成24年(2012年)以降、「外国親会社等が国内の役員等に供与等をした経済的利益に関する調書」を受け取られている方は申告が必要となる可能性があります。調書のフォームは下図のとおりです(出所:国税庁ホームページ)。

外国親会社からストック・オプションなどを付与された日本法人の役員・従業員が権利を行使して得た利益は、日本法人では源泉徴収されないため、年末調整で課税関係が完了せず、個人が別途確定申告をする必要がありました。しかし、実際に確定申告をされる方は少なく、申告漏れが生じているケースが大半であったことから、税務署が申告漏れを把握し納税を促すためこの調書が導入されました。調書が導入された平成24年(2012年)に初めて、役員・従業員に確定申告をするよう周知し始めた日本法人もあったようですので、それまで確定申告をせずに申告漏れの状況になっていた方が多いのは仕方がないことかもしれません。

外資系企業に勤務されている方、特に米国企業の日本法人にお勤めの方は、平成24年(2012年)以降にこの調書を受け取っていないか、また、外国親会社からストック・オプションなどの権利を付与されていないか、ご確認してみてはいかがでしょうか?

2.申告の対象となる利益

調書に記載された「経済的利益の内容」によって申告が必要かどうか、また、どのタイミングで申告すべきかが変わりますのでそれぞれ説明いたします。

①ストック・オプション

ストック・オプションは付与日(取得日)は課税がなく、権利行使を行い株式を取得したときに株式の時価と行使価格の差が給与所得として課税されるのが、原則的な取扱いとなります。

②RSU(Restricted Stock Unit)

日本語では「譲渡制限付き自社株式取得権」と呼ばれます。取得した自社株式はすぐに売却することができず、通常は、1年ごとに4分の1(又は3分の1)ずつ売却する権利を得ていくことに特徴があります。なお、自社株式を取得することを「Grant」といい、売却する権利を得ることを「Vest」といいます。

Vestの時点で会社から経済的利益を受けたとものとされますので、Vest時点の自社株式の時価を給与所得として申告が必要です。

>>RSUの申告漏れの対応については、こちらをご覧ください。

③従業員持株購入権(ESPP:Employee Stock Purchase Plan)

従業員が自社株式などを割引購入することができる権利です。付与日(取得日)は課税がなく、株式を割引購入した日の割引額により申告の要否が決まります。

具体的には、割引額が割引購入した日の自社株式の時価の10%以上であれば、会社から経済的利益を受けたとされ、給与所得として申告が必要です。なお、①から③のいずれについても取得した自社株式を売却した場合は譲渡所得(申告分離)、取得した自社株式から配当を受けた場合は配当所得(総合課税)として申告が必要となります。

その他、パフォーマンス・シェア(Performance Share)、パフォーマンス・ユニット(Performance Unit)、ファントムストック(Phantom Stock)、株式評価益受益権(Stock Appreciation)なども申告の対象となりますので、これらの記載がある方は個別にご相談ください。

3.申告漏れの対応

早めに自主的に申告をされることをお勧めいたします。

ストック・オプションやRSUなどに関しては、平成24年(2012年)分以降、会社から税務署へ調書の提出が義務されたことに伴い、税務署にとって容易に申告漏れを指摘することができるため、重点的な税務調査対象になっていると考えられます。

個人が税務調査を受けるとなると、資料の準備や自宅での調査対応など、相当の時間的また心理的なご負担になります。また、税務調査の後に、期限後申告をする場合は無申告加算税が20%、修正申告をする場合は過少申告加算税15%課されることになります。

(税務調査の前に)自主的に申告した場合は、税務調査が来るかもしれないというご心配から解放されるだけでなく、無申告加算税が5%に軽減・過少申告加算税が免除されるなど金銭的なメリットもございますので、早めの自主的な申告をお勧めしております。

これまで年末調整のみの方は、現在から遡って5年分、つまり、平成21年分から平成25年分について期限後申告をする必要があります。給与所得のほかに不動産所得や金融所得があったため確定申告をされてきた方は、現在から遡って3年分、つまり、平成23年分から平成25年分について修正申告をする必要があります。なお、ストック・オプションやRSUに関する経済的利益の額が20万円以下の場合は、確定申告する必要がありません。

>>RSUやストック・オプションに関して「お尋ね」ではなく、税務調査の連絡があった方はこちらをご覧ください。

>>RSUやストック・オプションの国外財産調書における評価方法は、こちらをご覧ください。

>>非居住者の株式譲渡やストックオプション行使に対する課税は、こちらをご覧ください。

(2014年12月3日追記)

弊所へのご相談事例

✔従業員持株購入権(ESPP)に関する税務調査にて「割引額」ではなく「自社株購入額」を課税対象とされ、調査官から想定した追加納税額の3倍の税額を支払うよう伝えられた

この取扱いがなされたのは、会社から税務署へ提出された調書に「割引額」ではなく「自社株購入額」が記載されていたことが背景にあります。したがいまして、ESPPに関する税務調査の連絡を受けられた場合には、不必要な税金を納付することを避けるため、事前に税額を試算したうえで税務調査に臨まれることをお勧めいたします。

********************************************************************

当コラムは2014年7月現在の税制に基づいて作成しており、読者の皆様のご理解を深めるために内容を簡素化している場合がございます。また、具体的な状況によって課税関係が変わる可能性がありますので、記載情報に基づいて行動される前に、弊所までご相談して頂ければと思います。