相談者:Aさん

米国人の夫と結婚して以来、30年以上米国に住んでいます。国籍は日本で、永住権(グリーンカード)を取得しています。アメリカでは夫と共同で自宅を所有しており、現在この自宅に住んでいます。子供は2人でいずれも米国籍です。

この度、日本で一人暮らしをしていた母が亡くなり、日本国内の銀行に預け入れた預金5,000万円と賃貸不動産(相続税評価額9,000万円、300㎡)を相続することになりました。相続人は私一人です。

Q. 今回の母の相続の際に日本の相続税はかかりますか?

日本の相続税がかかるかどうかは、被相続人(亡くなった人)と相続人(相続する人)の区分に応じて変わります。

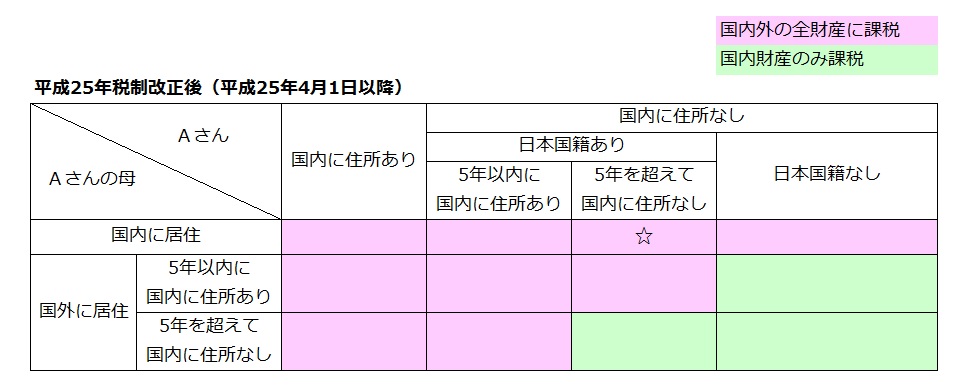

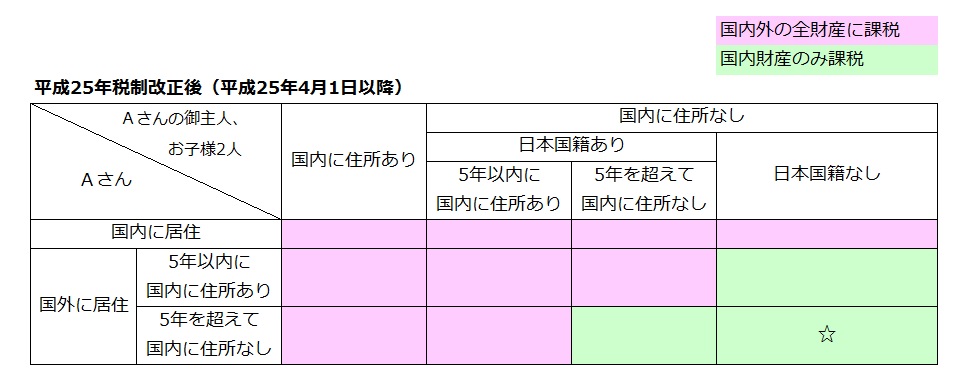

国際的な租税回避を防ぐため、平成12年と平成25年に税制改正が行われ、相続税(贈与税)の課税対象範囲は次のとおり推移しています。

(※)国籍が関係するのは相続人だけです。被相続人が日本国籍を有しない外国人の場合と日本国籍を有する日本人の場合で課税関係に違いはありません。 (※)日本国籍と外国国籍の二重国籍者も日本国籍所有に含まれます。

Aさんの場合、被相続人の母が国内に居住されていましたので、Aさんが国内に住所がなくても、Aさんの母の国内外の全財産が相続税の課税対象となります(下表の☆)。したがって、Aさんが相続する国内預金と賃貸不動産について、日本の相続税がかかることになります。

Q. 今回の母の相続における相続税対策を教えてください。

相続により取得した財産のうちに、賃貸用として使われていた宅地などで一定の要件を満たすものは、小規模宅地等の特例の「貸付事業用宅地等」として、その宅地の200㎡までについて相続税の評価額から50%が減額されます。貸付事業用宅地等は、5棟10室基準の事業的規模を満たさないような貸付けの場合でも利用することができます。例えば、4部屋の貸アパート1棟の貸付け、駐車場業や自転車駐車場業も貸付事業に該当します。

ただし、相当の対価を得て貸付けを継続的に行ってたいたことが利用のための要件ですので、無償や固定資産税と同程度の賃料で賃貸していた場合は、この特例を利用することはできません。

なお、この特例の適用対象となる不動産は、日本国内にあることが要件とされていませんので、国外にある不動産についても一定の要件を満たせば相続税評価額から減額することができます。

Aさんの場合、相続する不動産が賃貸用ですので、一定の要件を満たせば200㎡以内は50%の減額が可能です。

①小規模宅地等の特例の評価減…9,000万円×(200㎡÷300㎡)×50%=3,000万円 ②宅地の課税対象額…9,000万円-3,000万円=6,000万円

Q. 将来の私の相続のときに日本の相続税はかかりますか?

Aさんが、仮に今お亡くなりになったとすると、Aさんは日本国外に居住する非居住者で相続発生時から遡って5年以内に日本国内に住所がなく、相続人である御主人・お子様2人が米国籍(日本国籍なし)の非居住者ため、日本の相続税は日本国内にある財産についてだけ課税されます(下表の☆)。

そのため、相続財産が日本国内にあるか、国外にあるかが重要となります。

①預金 預け入れをした銀行の支店の所在地が財産の所在地です。日本の銀行の国内支店だけでなく、外国の銀行の日本支店に預け入れした預金は国内財産となります。これに対して、日本の銀行や外国の銀行の国外支店に預け入れした預金は国外財産となります。

②不動産 不動産の所在地が財産の所在地です。国内不動産は国内財産、海外不動産は海外財産となります。

したがって、Aさんの場合、Aさんの財産(国内預金、国内賃貸不動産、米国の自宅)のうち、国内預金と国内賃貸不動産が国内財産として、日本の相続税がかかることになります。

Q. 将来の私の相続における相続税対策を教えてください。

Aさんの財産のうち国外財産は、日本の相続税の課税対象となりません。したがって、現在保有されている国内財産を国外財産に転換することで日本の相続税の課税対象から外すことができます。

①預金 預け先を、国内支店から外国支店へ変更することで、国内財産を国外財産へ転換することができます。なお、預け替えに際して、贈与税の問題が発生する可能性がありますのでご注意ください。

>>海外居住者の贈与税対策はこちらをご覧ください。

②不動産 国内不動産を売却して、売却代金を外国支店へ預け入れることで、国内財産を国外財産へ転換することができます。

また、売却せずにそのまま賃貸を継続される場合は、例えば、米国法人(本店所在地が米国)を設立して、この法人で国内不動産を買い取る、または、この法人に国内不動産を現物出資することでも、国外財産への転換が可能です。これは、株式は発行法人の本店所在地が財産の所在地となり、外国法人が発行する株式は国外財産となるためです。

なお、国内不動産の売却と現物出資のいずれの場合も、キャピタルゲイン課税(5年超保有の場合、売却益の15.315%)や不動産取得時の登録免許税や取得税が課されますのでご注意ください。

>>海外居住者の日本不動産の税金問題はこちらをご覧ください。

********************************************************************

当コラムは2015年7月現在の税制に基づいて作成しており、読者の皆様のご理解を深めるために内容を簡素化している場合がございます。また、具体的な状況によって課税関係が変わる可能性がありますので、記載情報に基づいて行動される前に、弊所までご相談して頂ければと思います。

コメント